↓ Статистика

| Главная » Статьи » Мои статьи |

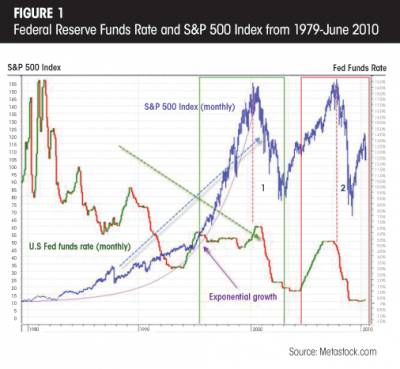

В свое время чины правительственного декрета опровергли правило золотого стандарта. США почувствовало изменение в 1933г, когда наличие золота у граждан страны стало в не закона благодаря Рузвельту. В 1971 Никсон подтвердил данное вето. Но до 1971 золотой запас Центробанка и экономика страны были тесно связаны друг с другом. Но в настоящее время власть к своим рукам прибрали бумажные доллары. Властелином «зелени» в наше время выступает Центробанк мира Федеральный резерв. В связи с новой политикой усложнилась и работа с монетарной политикой. Мировое новшество В свое время монетарная политика отличалась той же простотой, как и оценка золотого оборота. Лишь тогда, когда экономика становилась переполненной золотом, возникала инфляция. Самый яркий пример такого события произошел в Испании в 16 столетии, когда драгоценные металлы и камни переполнили испанскую казну. Сегодня ситуация выглядит совсем иначе. Первый рисунок явственно показывает, что июнь 1941 отличился ставкой Федерального резерва 19,1%. С 1982 по 2010 год тренд процентных ставок падал, за редкими исключениями.

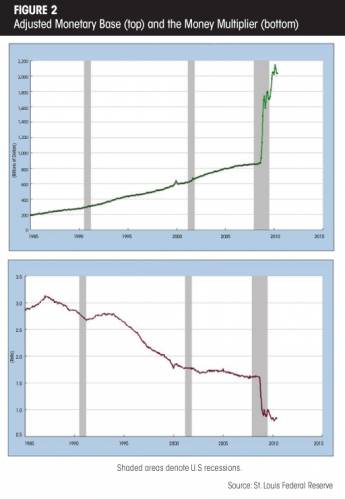

Рисунок 1. Процентная ставка федерального резерва и индекс SP 500 1979-2010 Фондовые площадки с 1982 по 2000 год изобиловали ростом, рынок стремился вверх. Точка 1 на схеме показывает, как Федеральный резерв стал отставать на несколько месяцев от событий, причиной тому было неизбежное падение рынка. Как только ситуация стала очевидна для банкиров, то процентная ставка упала с 6,5% до 1% (июнь 2004). Лишь после начала ралли на рынке, ставка стала расти. Второй пик фондовый рынок получил в октябре 2007, что демонстрирует точка 2. К тому времени ФРС к 2010 понизила ставку с 5,25% до 0,25%. Второй рисунок демонстрирует, как ФРС пыталась предотвратить кредитный кризис с 2007 по 2008 г. Объем выпускаемых денег достиг своего невероятного роста в 146% с августа 2008 по март 2010г. Денежная база Adjusted Monetary Base (AMB) была неумолима.

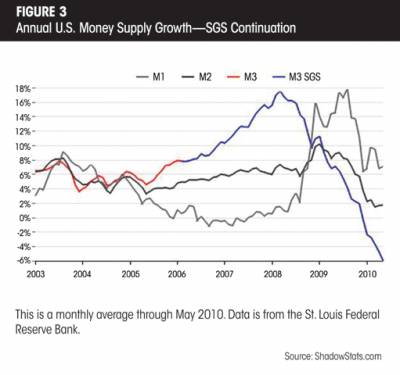

Рисунок 2. Скорректированная денежная база (вверху) и Денежный мультипликатор (внизу) Нижний график показывает, какой эффект получила банковская система, которая из-за изобилия бумажных денег была не способна к кредитованию клиентов. Показания денежного мультипликатора Money Multiplier (MULT) к 24 февраля 2010 г. Продемонстрировали понижение уровня до 0,788. Несмотря на изобилие средств, кредиты по-прежнему не выдавались и не применялись в экономике. Поднятие мультипликатора несколько увеличилось к 16 июня (на 0,838), но это не дало повод банкам выдавать наличные экономике. Новые проблемы с новыми деньгами Народ не ощущал воздействие инфляции до того момента, пока бумажные деньги не стали слишком популярны. Но власти не могли остановиться на пути создания новой валюты, которая к реальной стоимости не имела никакого отношения. Инфляция привела с собой валютный хаос после того, как бумажные деньги получили в обороте законное место. Рисунок 3 показывает, как три различных вида денежных средств росли до 2008 года, а затем стали падать. Сокращение денежного запаса стало огромной проблемой для экономики, которая не могла избавиться от долгов.

Рисунок 3. Годовой рост денежного запаса США. По данным Федерального банка Сент-Луиса. Кризис на своем высочайшем уровне принес потери для инвесторов в размерах гигантских по своему масштабу (триллионы долларов). Бен Бернанке (глава Федрезерва) для того, чтобы не допустить дефляции даже обещал разбрасывать деньги с вертолета. Новое существование Но рисунок 1 показывает явное отставание между процентными ставками и их эффектом. Перемены в ставках оказывает существенное влияние на рынок. Перемены на рынке должны способствовать двойному росту денежной базы. Для того, чтобы возобновить изначальную работу экономики, Федеральный резерв стал понижать ставки до нуля. В мае 2009 фондовый рынок ознаменовался стартами ралли. Деньги были выброшены в экономику при помощи соответствующих стимулирующих мер, а также покупок долгов. Цены на акции отреагировали немедленно. Но лето 2010 года показало, что монетарное стимулирование не работает должным образом. Объемы банков в коммерческих и промышленных кредитах продолжали снижаться, не взирая на то, что учетные ставки держались около минимума, а формулировки ФРС стали аккомодативными. При помощи денежного мультипликатора стало очевидно, что денежные средства не нашли своего пути в экономику. Ответ рынка акций не заставил себя ждать. Благодаря влиянию ФРС на рыночную ситуацию, мы получили новые правила в инвестировании и торговли. Подобную информацию можно использовать для себя, но многие инвесторы продолжают ее игнорировать на пространствах интернета. Словарь обозначений и терминов М1 – Объем валютных средств, которые находится за пределами сейфов депозитарных учреждений, банков ФРС и Казначейства, дорожные чеки; трансакционные депозиты, выпущенные финансовыми учреждениями (кроме депозитов до востребования Казначейства и депозитарных учреждений). М2 – М1 + сберегательные депозиты и срочные депозиты с малой деноминацией (менее 100.000 долларов), выпущенные финансовыми учреждениями; доли в розничных фондах денежных рынков (фонды с начальной инвестицией менее 50.000 долларов), чистые пенсионные счета. М3 – М2 + срочные депозиты с большой деноминацией (100.000 долларов и больше), соглашения об обратном выпуске, выпущенные депозитарными учреждениями, евродолларовые депозиты, в частности, деноминированные в долларах депозиты по небанковским американским адресам, которые находятся в иностранным филиалах американских банков по всему миру и во всех банковских офисах Канады и Великобритании; институционные совместные фонды финансовых рынков (фонды с начальной инвестицией 50.000 долларов и больше). Денежное Нулевое погашение (MZM) -Мера жидкости денежной массы в экономике. MZM представляет все деньги в M2 менее срочных депозитов, а также все фонды денежного рынка. Скорректированная денежная база (AMB)— Денежные средства в обращении за пределами банков Федерального резерва и Казначейства, депозитов финансовых учреждений в банках Федерального резерва. Денежный мультипликатор – Описывает изменение количества денег в обращении в результате кредитования банками клиентов. Это сумма денег, которую банковская система генерирует на каждый доллар резервов. В 2008 году Федеральный резерв начал накачивать деньгами коммерческие банки в надежде, что они будут распространять больше денег в экономике. | |

| Просмотров: 873 | Рейтинг: 4.7/21 |

| Всего комментариев: 0 | |